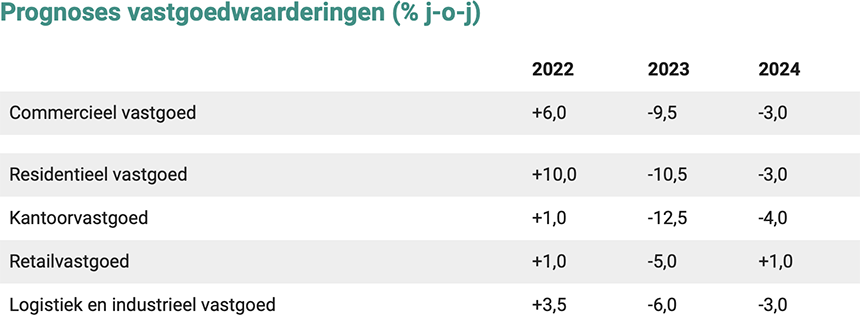

Commercieel vastgoed heeft volop te maken met afwaarderingen, als gevolg van de hoge inflatie en rentestijgingen. De vraag naar vastgoed is afgenomen nu de financierbaarheid onder druk staat. De dalende prijzen raken de bestaande portefeuilles van vastgoedeigenaren, maar bieden tegelijk kansen bij het doen van nieuwe investeringen. Voor 2023 en 2024 verwacht ABN AMRO afwaarderingen van respectievelijk 9,5 en 3 procent.

Gestegen rente verandert dynamiek

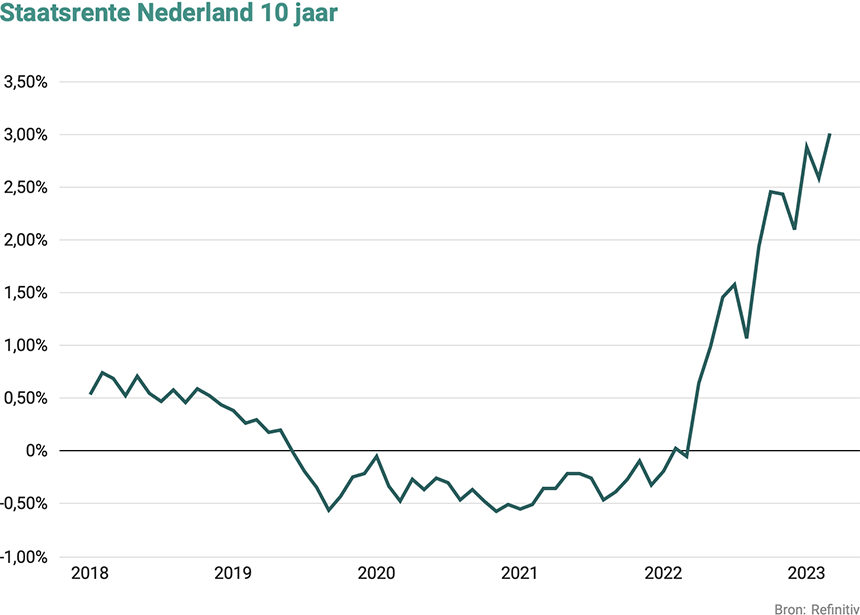

De hoogte van de rente bepaalt in hoge mate de economische activiteit in het commercieel vastgoed. Vastgoedinvesteringen zijn immers voor een groot deel gefinancierd met vreemd vermogen. Jarenlang bleef de rente stabiel en op een laag niveau, ideale condities voor vastgoedinvesteringen. De vastgoedprijzen liepen dan ook gestaag op. In korte tijd is de situatie echter geheel veranderd: de 3-maands Euribor – de rente waartegen Europese banken onderling geld lenen tegen een looptijd van drie maanden – steeg van -0,55 procent in januari 2022 naar 3,0 procent in maart 2023. Ook de 10-jaarsstaatsrente steeg hard. Het gevolg: geld lenen is in korte tijd veel duurder geworden, waardoor kopers minder snel bereid zijn de vastgoedprijzen uit het verleden te betalen. En terwijl kopers afhaken, houdt een deel van de verkopers nog vast aan de oude prijzen, wellicht in de verwachting dat verbetering optreedt. Het aantal transacties is hierdoor in de tweede helft van 2022 teruggelopen.

Tegen deze achtergrond is een grote mismatch ontstaan tussen vraag en aanbod in de markt met als logisch gevolg een prijscorrectie. Die correctie tekende zich al aan in het derde kwartaal van 2022 en zette in het vierde kwartaal door. Nu duidelijk wordt dat de renteverhogingen nog niet direct leiden tot de gehoopte daling in de inflatie, houdt de onzekerheid over mogelijke nieuwe rentestijgingen aan. Die onzekerheid resulteert in terughoudendheid en verdere prijscorrecties. ABN AMRO verwacht voor 2023 en 2024 daarom verdere afwaarderingen.

Woningbeleggers anticiperen op nieuwe regels

De beleggingsmarkt voor huurwoningen beleeft roerige tijden. Terwijl door de gestegen rente de financieringsdruk is toegenomen, heerst er tegelijkertijd veel onrust over een pakket aan – voor woningbeleggers – ongunstige maatregelen. Veranderingen in de fiscale behandeling van woningen als belegging, regulering van de middenhuur en de verhoging van de overdrachtsbelasting maken het onaantrekkelijker om te investeren in woningvastgoed. Dit zorgt er naar verwachting voor dat vooral kleine beleggers hun huurhuizen in toenemende mate aanbieden voor verkoop. Woningplatform Parariusconstateert al dat er steeds minder huurwoningen worden aangeboden. Dit drijft vraag en aanbod in de huurmarkt nog verder uit elkaar. Ook kijken beleggers nauwgezet naar hoe hun woningen boven de middenhuurgrens uit kunnen komen, bijvoorbeeld door de woningen te verduurzamen.

Op korte termijn komen de vastgoedprijzen onder druk. Niet alleen door de gestegen rente, maar ook doordat verhuurders toenemende kostenstijgingen vanwege huurregulering slechts beperkt kunnen doorrekenen aan hun zittende huurders. Daarnaast leidt het maatregelenpakket ertoe dat de huidige huurniveaus in de toekomst niet meer het rendement opleveren waarop beleggers rekenden bij aanschaf van de woningen. Tel daarbij op dat de prijzen voor woningvastgoed afgelopen jaren fors gestegen zijn en de conclusie is dat woningvastgoed een forse prijscorrectie tegemoet gaat.

Vraag naar kantoorruimte onder druk

De prijzen voor kantoorvastgoed zijn vorig jaar al gedaald. Door een forse afwaardering in het vierde kwartaal lagen de prijzen eind 2022 volgens de vastgoedindex van MSCI gemiddeld 6,6 procent onder het niveau van een jaar eerder. Gemiddeld genomen was over 2022 nog sprake van een groei van 1 procent. De afwaardering aan het einde van 2022 reflecteert een vraagterugval als gevolg van de stijgende rente en een structurele ontwikkeling naar meer thuiswerken.

Met name grote organisaties worstelen met lage bezettingsgraden doordat kantoorpersoneel op bepaalde dagen in de week de voorkeur geeft aan thuiswerken. Een indicator voor de mate waarin werknemers naar kantoor gaan is de filezwaarte. De ANWB berekende dat die in 2022 vooral in de Randstad is afgenomen ten opzichte van het pre-coronajaar 2019. In Noord-Holland, Utrecht en Zuid-Holland was de afname in filezwaarte het grootst met respectievelijk 26 procent, 18 procent en 13 procent.

Het resultaat van lagere bezettingsgraden is dat huurders bij een nieuwe contracttermijn kantoorruimte willen afstoten of een lagere huur proberen uit te onderhandelen. Een lagere huur zal in tijden van hoge inflatie vaak niet bespreekbaar zijn, waardoor de facto de vraag naar kantoorruimte afneemt.

Kantoren in buitengebieden met een ongunstig energielabel ondervinden het snelst de nadelen van de marktkentering. Vanaf 1 januari 2023 geldt bovendien de energielabel C-verplichting voor alle kantoren groter dan 100 vierkante meter. Kantoren die niet aan de verplichting voldoen, mogen niet verhuurd worden. Hoewel in hoog tempo verduurzaamd wordt, beschikken nog veel kantoren niet over het vereiste energielabel. Dit heeft een verder drukkende werking op de waardering van deze gebouwen en kantoorvastgoed in het algemeen. De waarderingen van kantoorvastgoed dalen naar verwachting 12,5 procent in 2023 en met 4 procent in 2024.

Consument blijft uitgeven

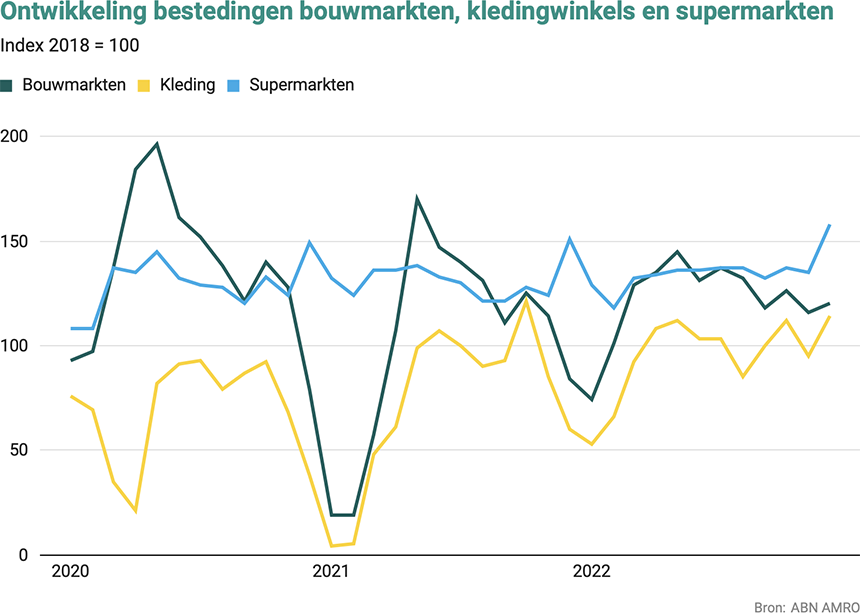

Retailvastgoed had in tegenstelling tot andere vastgoedcategorieën stevig te lijden onder coronamaatregelen in 2020 en 2021. Tevens gevoed door een sterke toename van de bestedingen via internet ten koste van winkelbezoek daalden de prijzen van retailvastgoed in 2020 volgens de vastgoedindex van MSCI met 5,3 procent en in 2021 met 6,2 procent. Het aanbod nam in deze periode af doordat er geen nieuwe winkels bijkwamen en veel niet-renderende winkels werden getransformeerd tot woningen. De prijsdalingen en afname van het aantal beschikbare panden brachten vraag en aanbod weer in evenwicht. In 2022 ontstond daardoor weer ruimte voor een bescheiden groei in vastgoedprijzen van 1,2 procent. Door de eerdere afwaarderingen bleef de daling in het vierde kwartaal van 2022 in vergelijking met andere vastgoedcategorieën beperkt. De prijzen voor retailvastgoed lagen in het vierde kwartaal slechts 1,9 procent lager dan in het derde kwartaal.

Toch ontkomt ook retailvastgoed niet aan de gevolgen van de snel gestegen rente. Voor 2023 verwacht ABN AMRO prijsdalingen voor zowel non food-retail als food-retail. Voor food-retail betekent dit een trendbreuk na een periode van prijsstijgingen. Ten opzichte met andere vastgoedcategorieën is de verwachte daling voor retailvastgoed echter beperkt, omdat de markt recent al te maken heeft gehad met een prijscorrectie. Daarnaast blijken consumenten ondanks de hoge inflatie opvallend weerbaar, gesteund door de sterke arbeidsmarkt. De consumentenbestedingen zijn vooralsnog op peil gebleven, wat goed nieuws is voor de vraag naar retailvastgoed. Het zorgt ervoor dat de leegstand voorlopig laag blijft.

Voor 2023 en 2024 verwacht ABN AMRO een lagere groei in consumentenbestedingen, al blijft de groei positief. Het zorgt ervoor dat de prijzen van retailvastgoed, nadat de gestegen rente is ingeprijsd, in 2024 weer kunnen stijgen.

Krapte toplocaties kleurt markt logistiek vastgoed

Sterk stijgende huurprijzen kenmerkten de afgelopen jaren de markt voor logistiek vastgoed. In 2022 waren de stijgingen op toplocaties in Zuid-Holland en Noord-Brabant gemiddeld 25 procent, zo becijfert vastgoedmakelaar JLL. Daaraan ten grondslag liggen een sterke vraag en een gelimiteerd aanbod aan geschikte en beschikbare locaties.

Nieuwe logistieke gebouwen komen moeilijk van de grond door de problemen rondom nieuwbouw. Logistiek en industrieel vastgoed hebben daarnaast te maken met politieke en maatschappelijke weerstand: in de publieke opinie worden distributiecentra vooral gezien als landschapsvervuiling en mede daarom en door de stikstofcrisis kijkt de overheid steeds kritischer naar de ontwikkeling van logistiek vastgoed. Investeerders verleggen hun aandacht daarom vaker naar herontwikkeling van bestaande locaties.

Tegenover de beperkingen in het aanbod van logistiek en industrieel vastgoed stond de afgelopen jaren een sterke groei in de vraag. Consumenten spendeerden in de coronajaren 2020 en 2021 fors meer aan goederen, resulterend in een groeiende behoefte aan bedrijfsruimten en opslag- en distributiecentra. Aangemoedigd door de hoge bestedingen legden veel bedrijven grote voorraden aan. Eind 2022 moesten veel bedrijven weer van de voorraden af toen de bestedingen aan goederen niet langer groeiden en de gestegen rente de financiering van voorraden erg duur maakte. Dit creëerde iets van verlichting in de oververhitte markt. Nu ook de onlinebestedingen niet langer meer groeien, lijkt de markt voorlopig het hoogtepunt van de krapte te hebben bereikt.

Ook industrieel vastgoed heeft last van teruglopende economische activiteit. Industriële ondernemingen zijn nog steeds bezig met het afbouwen van voorraden die zijn ontstaan tijdens de pandemie. Die ontwikkeling zorgt voor een zwakkere vraag binnen de sector. Door de verwachte krimp in de eurozone neemt ook de export af. Hoewel de meeste industriële ondernemingen een hevige energiecrisis bespaard is gebleven, is het onwaarschijnlijk dat de industrie de komende jaren dezelfde groeiniveaus laat zien als in 2021 en 2022.

ABN AMRO verwacht voor 2023 een afwaardering van industrieel en logistiek vastgoed van 6 procent, gevolgd door nieuwe afwaardering van 3 procent in 2024.

Transitie veroorzaakt tweedeling

De neergaande markt dwingt investeerders kritischer te kijken naar kansrijke en rendabele projecten. De tijd is voorlopig voorbij dat bijna iedere investering in vastgoed, ongeacht de kwaliteit ervan, rendabel was. Bovendien creëert de toenemende aandacht voor verduurzaming een tweedeling waarbij uiteindelijk alleen duurzaam vastgoed aantrekkelijk is om in te investeren. Oude, slecht onderhouden en slecht geïsoleerde gebouwen zullen moeilijk verhuurbaar zijn en daardoor extra aan waarde inboeten. Uiteindelijk komen deze ontwikkelingen ten goede aan de kwaliteit een duurzaamheid van het Nederlandse vastgoed.

Locatie, en dus een goede bereikbaarheid, is ook een cruciaal kwaliteitscriterium. Hoe ongunstig de omstandigheden op de kantoormarkt ook zijn, er blijft voldoende vraag naar kantoren op toplocaties. De ontwikkeling naar meer werken op afstand biedt kansen voor aanbieders van flexkantoren die zich richten op gunstige locaties. Ook logistiek vastgoed op toplocaties, met name in Noord-Brabant, Noord-Limburg en Zuid-Holland, blijft door de aanhoudend hoge vraag een aantrekkelijke investeringscategorie.

Hoewel de ontwikkelingen op de markt voor commercieel woningvastgoed momenteel ongunstig zijn voor beleggers, is de onderliggende behoefte aan woningen onveranderd hoog. Wanneer de hogere rente is ingeprijsd en er meer duidelijkheid is over de uitwerking van het nieuwe beleid ontstaat naar verwachting weer ruimte voor stabiele rendementen. Op de lange termijn blijft investeren in woningen daarom aantrekkelijk. Tot slot is het aanbod van retailvastgoed in de afgelopen jaren afgenomen en de leegstand erg laag. Hierdoor is retailvastgoed relatief goed bestand tegen de recente rentestijging. Indien ook de consumentenbestedingen net als in de afgelopen kwartalen op hoog niveau blijven, biedt dit een gunstig perspectief voor investeringen in retailvastgoed.