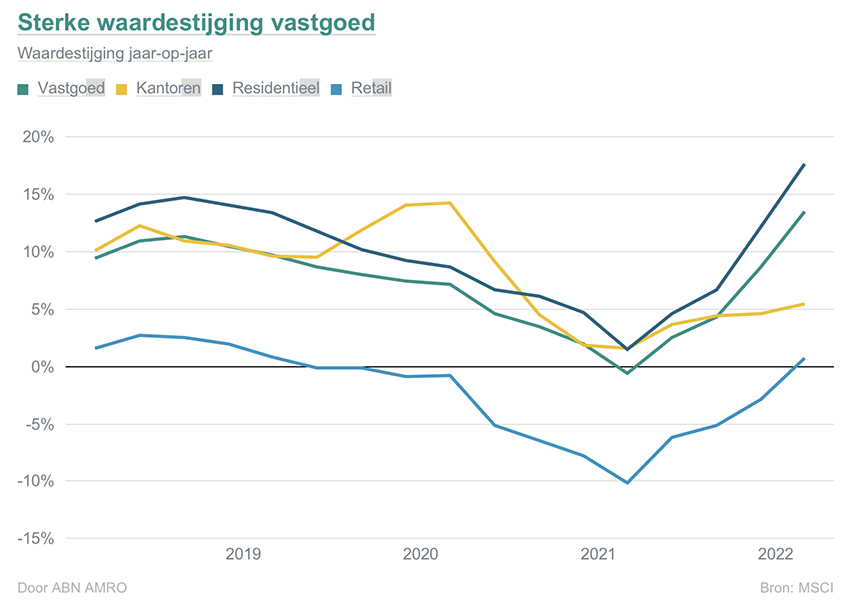

Ogenschijnlijk gaat het goed met de vastgoedsector, maar een kentering ligt op de loer. In het eerste kwartaal van 2022 stegen de waarde van vastgoed met 13,5 procent op jaarbasis. Dat is positief, een jaar eerder was nog sprake van een lichte krimp van 0,6 procent.

Deze ontwikkeling gaat waarschijnlijk draaien als gevolg van onder meer de oplopende lange rente.

De waardestijging van vastgoed komt vooral voort uit de oplopende prijzen van huurwoningen, maar ook de andere typen vastgoed zijn in waarde gestegen. Vooral door het oplopen van de kapitaalmarktrente is het echter aannemelijk dat aan deze waardestijging een einde komt. Aangezien vastgoed een laat-cyclische sector is, was dit nu nog niet te zien in de officiële cijfers, maar de eerste tekenen van terugval dienen zich al aan.

Vastgoedwaarden ontwikkelen zich positief

Alle typen vastgoed zijn in het eerste kwartaal meer waard geworden. De waarde van residentieel vastgoed lag aan het eind van het eerste kwartaal 17,7 procent hoger dan op hetzelfde moment een jaar eerder. Kantoren en industrieel vastgoed stegen met respectievelijk 5,5 en 2,2 procent in waarde en retailvastgoed werd 0,7 procent duurder. Het is daarmee voor het eerst in drie jaar dat retailvastgoed in waarde stijgt.

Ook de huren zijn toegenomen, maar veel minder sterk dan de waarde van het vastgoed. De gemiddelde huuropbrengsten voor residentieel vastgoed stegen volgens huizensite Pararius met 2,5 procent in het tweede kwartaal van 2022, aanzienlijk minder dan de waardestijging. De huren van kantoren stegen in het eerste kwartaal met 2,1 procent jaar op jaar. In het geval van retail is de ontwikkeling van de huren wel negatief: een afname van 0,3 procent. Wel is dit een veel beperktere krimp dan een jaar eerder toen een daling van 5,8 procent werd gemeten en bovendien is het de minst sterke afname sinds 2013.

De rentestijgingen veranderen het risicoperspectief

Aangezien de huren voor de meeste vastgoedtypen minder hard zijn opgelopen dan de prijzen, zijn de aanvangsrendementen in het eerste kwartaal gedaald. Zo daalde het aanvangsrendement van kantoren in een jaar tijd van 6,1 naar 5,8 procent, gelijk aan dat van retailvastgoed. De daling van industrieel vastgoed van 7,8 naar 7,7 procent was beperkter. Dat beleggers genoegen nemen met een lager aanvangsrendement betekent dat zij de toekomst positief inschatten en de sector dus als minder risicovol zien.

Anders gezegd blijkt uit de afgenomen aanvangsrendementen dat vastgoedbeleggers bereid zijn om genoegen te nemen met een lagere risicopremie. Deze risicopremie is het verschil tussen de aanvangsrendementen en het effectieve rendement op 10-jaarsstaatsobligaties, dit geval beschouwd als een volledig risicovrije belegging. Aan het eind van het eerste kwartaal bedroeg de risicopremie op residentieel vastgoed 3,1 procent, 1,1 procentpunt lager dan een kwartaal eerder. Het aanvangsrendement daalde overigens in deze periode echter ‘slechts’ met 0,1 procentpunt. De daling van de risicopremie is dus met name het gevolg van de stijging van de 10-jaarsstaatsrente met bijna 1 procentpunt.

Nu de kapitaalmarktrente sinds het eerste kwartaal verder is opgelopen, is het maar de vraag in hoeverre vastgoedbeleggers bereid zijn om transacties te doen tegen nog lagere risicopremies. Aangezien huurinkomsten niet heel beweeglijk zijn, kan de risicopremie alleen op peil blijven door lagere prijzen voor vastgoed te betalen. Wel werken de bewegingen van de kapitaalmarktrentes vanwege het laat-cyclische karakter van de vastgoedsector met vertraging door in de prijzen en daarmee in de aanvangsrendementen. De tijdspanne tussen het starten en afronden van een vastgoeddeal wordt gestart en bedraagt enkele maanden tot meer dan een half jaar. De meest recente data, veelal over het eerste kwartaal van dit jaar, zeggen daarom meer over de situatie eind vorig jaar. De verder stijgende 10-jaarsstaatsrente met een voorlopige piek in het derde kwartaal heeft daarom pas volledig effect op de waarde van transacties eind dit jaar en begin volgend jaar.

De stijging van de 10-jaarsrente is namelijk voorlopig nog niet voorbij. De verwachting is dat deze in het derde kwartaal van dit jaar uitkomt op 2,30 na een stijging in het tweede kwartaal naar 1,74 procent, waarna een geleidelijke daling volgt naar 1,65 procent in de tweede helft van 2023. Dat is dan nog altijd meer dan 2 procentpunten hoger dan waar de Nederlandse staatsrente eind 2020 stond.

Hogere financieringskosten drukken waarden

De reden voor huidige stijging van de lange rentes is in belangrijke mate de hoge inflatie. De inflatie kwam in juni uit op 8,6 procent op jaarbasis. Geldontwaarding betekent dat de investeerders en financiers meer inkomsten wensen om zo toch een bepaald reëel rendement te behalen.

Om de inflatie verder te beteugelen, verhogen de FED en de ECB hun kortlopende rentetarieven. Dit is inmiddels ook te zien in de 3-maands Euribor-tarieven, die van invloed zijn op veel vastgoedfinancieringen. Dit tarief steeg in het tweede kwartaal van -0,46 naar -0,19 procent in vergelijking tot een kwartaal eerder. In het komende jaar stijgen deze waarschijnlijk verder naar 1 procent, zo verwacht het Economisch Bureau van ABN AMRO. De hogere tarieven leiden tot hogere financieringskosten en daarmee op een mogelijke afname van de vraag en dus een drukkend effect op de prijzen van vastgoed.

Signalen

Inmiddels tekenen zich al eerste signalen van prijsdruk aan. In een recent rapport van vastgoedadviseur CBRE komt naar voren dat de waarden van vastgoed momenteel licht dalen met als gevolg dat de aanvangsrendementen voor het eerst in tien jaar stijgen. Bovendien heeft CBRE de verwachting over het investeringsvolume in vastgoed voor dit jaar met 10 procent naar beneden bijgesteld, van 20 miljard euro naar 18 miljard euro. Daarmee groeit het investeringsvolume in vergelijking tot 2021 overigens nog wel. Daarnaast rapporteren vastgoedprofessionals al een aantal maanden minder positieve omzetverwachtingen, zo blijkt uit de vastgoedmonitor van onderzoeksbureau USP en vakblad Vastgoedmarkt, wat betekent dat de ontstane onzekerheid in de markt tot minder activiteit leidt.

Meer informatie

Lees het volledige rapport voor meer gedetailleerde informatie over de ontwikkelingen in het vastgoed en de verschillende vastgoedtypen.